Enflasyon Düzeltmesi Uygulaması Hakkında Vergi Usul Kanunu Sirküleri T.C. HAZİNE VE MALİYE BAKANLIĞI Gelir İdaresi Başkanlığı Konusu : Enflasyon düzel…

Enflasyon Düzeltmesi Uygulaması Hakkında Vergi Usul Kanunu Sirküleri T.C. HAZİNE VE MALİYE BAKANLIĞI Gelir İdaresi Başkanlığı Konusu : Enflasyon düzel…

Enflasyon Düzeltmesi Uygulaması Hakkında Vergi Usul Kanunu Sirküleri 176

Enflasyon Düzeltmesi Uygulaması Hakkında Vergi Usul Kanunu Sirküleri

T.C.

HAZİNE VE MALİYE BAKANLIĞI

Gelir İdaresi Başkanlığı

Konusu : Enflasyon düzeltmesi uygulaması

Tarihi : 1/11/2024

Sayısı : VUK-176/2024-14/Enflasyon Düzeltmesi Uygulaması-18

İlgili olduğu maddeler : 213 Sayılı Vergi Usul Kanunu Mükerrer Madde 298, Geçici Madde 33

VERGİ USUL KANUNU SİRKÜLERİ /176

1. Giriş

213 sayılı Vergi Usul Kanununun mükerrer 298 inci maddesinin (A) fıkrası ile geçici 33 üncü maddesi uyarınca, 2023 ve 2024 hesap dönemleri sonunda, düzeltme şartlarının gerçekleşmesine/varlığına bağlı olarak (geçici vergi dönemleri dâhil) izleyen hesap dönemlerinde enflasyon düzeltmesine tabi tutulacak mali tablolar ve yapılacak düzeltme işlemlerinin usul ve esasları 30/12/2023 tarihli ve ikinci mükerrer 32415 sayılı Resmi Gazete’de yayımlanan 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ile belirlenmiştir.

Bu kapsamda, söz konusu uygulamaya yönelik bazı hususların açıklanması bu sirkülerin konusunu oluşturmaktadır.

Enflasyon düzeltmesinde mükellefler toplulaştırılmış yöntemleri tercih edebilecek olup, düzeltme/taşıma katsayıları yerine, toplulaştırılmış yöntemlere ilişkin esaslara göre bulunan katsayıları kullanmak suretiyle; düzeltme işlemlerini gerçekleştirebileceklerdir.

Toplulaştırılmış yöntemlerden biri olan “basit ortalama yöntem” mali tabloların ait olduğu aya ilişkin fiyat endeksinin (Yİ-ÜFE), bu endeks ile bir önceki geçici vergi döneminin sonundaki fiyat endeksi (Yİ-ÜFE) toplamının ikiye bölünmesi sonucu bulunan endekse bölünmesiyle elde edilen katsayı olarak hesaplanmaktadır. Basit ortalama yöntem esas olarak dönem ortalama düzeltme katsayısını vermektedir.

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ile söz konusu hesap yöntemine ilişkin açıklamalar yapılırken her bir geçici vergi döneminde de enflasyon düzeltmesinin uygulanacağından hareketle gerekli tanımlamalar yapılmıştır. Ancak, 560 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ile tüm mükelleflerin birinci geçici vergi döneminde, 563 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ile de 31/12/2023 tarihli gelir tablosundaki brüt satışlar toplamı 50.000.000 TL’nin altında olan mükelleflerin enflasyon düzeltmesi yapmaması uygun bulunmuştur.

Dolayısıyla 2024 yılının ikinci geçici vergi döneminde enflasyon düzeltmesi uygulayacak olan mükellefler söz konusu formülde Aralık/2023 dönemine ait Yİ-ÜFE endeksini kullanacaklar, üçüncü geçici vergi döneminde ise Haziran/2024 dönemine ait Yİ-ÜFE endeksini dikkate alacaklardır. 560 ve 563 Sıra No.lu Vergi Usul Kanunu Genel Tebliğleri uyarınca 2024 yılının geçici vergi dönemlerinde enflasyon düzeltmesi uygulamayan mükelleflerden hesap dönemi sonunda basit ortalama yöntemini kullanacaklar ise bir önceki geçici vergi dönemi sonu endeksi olarak Aralık/2023 dönemine ait Yİ-ÜFE endeksini uygulayacaklardır.

3. “178- Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı” ile “358- Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabının” enflasyon düzeltmesi karşısındaki durumu

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliği uyarınca “17- Yıllara Yaygın İnşaat ve Onarım Maliyetleri” hesap grubundaki yıllara sâri inşaat işlerine ilişkin maliyetler ile “35-Yıllara Yaygın İnşaat ve Onarım Hakedişleri” hesap grubundaki hakediş bedellerine enflasyon düzeltmesi uygulanması sonrasında ortaya çıkan düzeltme farklarının “697- Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı”nda takip edilmesi gerekmektedir.

“697 numaralı” söz konusu hesabın alacak ve borç kalanı vermesi durumuna göre “178-Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı” veya “358- Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı”na devredilerek bu hesap kapatılacaktır. Bu bakımdan, yıllara sâri inşaat ve onarma işlerine ait maliyet ve hakedişlere ilişkin düzeltmelerin “Enflasyon Düzeltme Hesabı” yerine “Yıllara Sâri İnşaat Enflasyon Düzeltme Hesabı”na kaydedilmesi ve bu hesabın işin bitiminde kâr/zarar hesabına intikal ettirilmesi gerekmektedir.

4. Enflasyon düzeltmesi sonrası Ar-Ge ve tasarım harcamalarının alt hesabında izlenen düzeltme farklarının Ar-Ge ve tasarım indirimine konu edilip edilmeyeceği hususu

Teknoloji merkezi işletmelerinde, Ar-Ge merkezlerinde, kamu kurum ve kuruluşları ile kanunla kurulan veya teknoloji geliştirme projesi anlaşmaları kapsamında uluslararası kurumlardan ya da kamu kurum ve kuruluşlarından Ar-Ge projelerini desteklemek amacıyla fon veya kredi kullanan vakıflar tarafından veya uluslararası fonlarca desteklenen Ar-Ge ve yenilik projelerinde, rekabet öncesi işbirliği projelerinde ve teknogirişim sermaye desteklerinden yararlananlarca gerçekleştirilen Ar-Ge ve yenilik harcamalarının tamamı ile 5746 sayılı Kanun kapsamında yukarıda sayılan kurum ve kuruluşlar tarafından desteklenen tasarım projelerinde ve tasarım merkezlerinde gerçekleştirilen münhasıran tasarım harcamalarının tamamı Gelir ve Kurumlar Vergisi Kanunları uyarınca kazancın tespitinde indirim konusu yapılabilecektir.

Ar-Ge merkezlerinde yapılan bir harcamanın Ar-Ge ve tasarım indirimine konu edilebilmesi için bu harcamanın Ar-Ge, yenilik veya tasarım faaliyeti kapsamında; tasarım merkezlerinde yapılan bir harcamanın indirime konu edilebilmesi için ise bu harcamanın münhasıran tasarım faaliyeti kapsamında yapılmış olması esastır.

Bu bakımdan, Ar-ge ve tasarım indirimine konu edilebilecek harcamaların fiilen yapılmış olması, diğer bir ifadeyle indirim konusu yapılabilecek harcama tutarlarının bir faaliyet kapsamında gerçekleştirilmesi gerekmekte olup, “263 Araştırma ve Geliştirme Giderleri” hesabında aktifleştirilen harcamaların enflasyon düzeltmesine tabi tutulmasından kaynaklı fark tutarlarının, Ar-Ge ve tasarım indirimine konu edilmesi mümkün değildir.

Buna göre, mükellefin projeye başladığı tarihten hesap dönemini sonuna kadar yapmış olduğu Ar-Ge harcamaları enflasyon düzeltmesine tabi tutulurken, her bir aya ilişkin harcamanın, gerçekleştiği ay sonu dikkate alınmak suretiyle düzeltme işlemine tabi tutulması gerekmektedir. 31/12/2024 tarihi itibarıyla düzeltme işlemine tabi tutulan 263 nolu hesabın alt hesabında izlenen düzeltme farkı tutarı 1.000.000 TL’dir. Dolayısıyla mükellefin 2024 hesap dönemi için indirim konusu yapabileceği Ar-Ge harcama tutarı 5.000.000 TL olarak dikkate alınacak olup, bu hesaba uygulanan 1.000.000 TL düzeltme farkı indirim konusu yapılamayacaktır.

5. İndirimli kurumlar vergisi uygulaması kapsamında enflasyon düzeltmesi sonrası bilançonun aktifinde izlenen harcamalara ilişkin düzeltme farklarının yatırıma katkı tutarının hesabında dikkate alınıp alınmayacağı

Kurumlar Vergisi Kanununun 32/A maddesi uyarınca, yatırım teşvik belgesi kapsamındaki yatırımlardan elde edilen kazançlara, ilgili teşvik belgesinde yer alan yatırıma katkı ve vergi indirim oranları dikkate alınarak yatırımın kısmen veya tamamen işletilmesine başlanılan hesap döneminden itibaren, yatırıma katkı tutarına ulaşılıncaya kadar indirimli kurumlar vergisi uygulanabilmektedir.

Söz konusu hükmün uygulanmasında, yatırıma katkı tutarı, indirimli kurumlar vergisi uygulanmak suretiyle tahsilinden vazgeçilen vergi yoluyla yatırımların Devletçe karşılanacak tutarını, bu tutarın yapılan toplam yatırıma bölünmesi suretiyle bulunacak oran ise yatırıma katkı oranını ifade etmektedir. Yatırımın tamamlanması şartıyla, indirimli kurumlar vergisi uygulanmak suretiyle yararlanılan kısmı hariç olmak üzere kalan yatırıma katkı tutarı ise yatırımın tamamlandığı hesap dönemini izleyen yıllarda Vergi Usul Kanunu hükümlerine göre bu yıllar için belirlenen yeniden değerleme oranında artırılmaktadır.

Bu bağlamda, indirimli kurumlar vergisi uygulamasında teşvik belgesine bağlanan yatırımlarla ilgili fiilen yapılan harcamaların ya da indirime konu edilmemiş bu harcamaların yeniden değerlemesinden kaynaklı tutarların indirimli kurumlar vergisine konu edilmesi mümkün bulunmaktadır. Dolayısıyla, mezkûr uygulama kapsamında enflasyon düzeltmesi sonrası bilançonun aktifinde izlenen harcamalara ilişkin düzeltme farkları yatırıma katkı tutarının hesabında dikkate alınmayacak ve bu farklar indirimli kurumlar vergisi uygulamasına konu edilmeyecektir.

Örnek 2: (DE) A.Ş. 1/9/2024 tarihinde teşvik belgesine bağlanan yatırım harcamalarına başlamış olup, bu kapsamda hesap dönemi içerisinde 1.000.000 TL tutarında makine-teçhizat alımı gerçekleştirmiştir. Mükellef kurum adına düzenlenen teşvik belgesinde toplam harcama tutarı 10.000.000 TL, yatırıma katkı oranı ise %30 ’dur.

Buna göre, mükellefin teşvik belgesi kapsamında alımını gerçekleştirdiği makine-teçhizat için yatırıma katkı tutarı (1.000.000*%30=) 300.000 TL olarak dikkate alınacaktır. Söz konusu hesabın dönem sonu düzeltilmesinden kaynaklanan fark tutarı olan 80.000 TL ise yatırıma katkı tutarına dahil edilmeyecektir.

6. Enflasyon düzeltmesi sonrası oluşan kar veya zararların istisna kazançlar karşısındaki durumu

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinde vergiden istisna edilen kazançların enflasyon düzeltmesine tabi tutulan bilançolara göre tespit edileceği ve enflasyon düzeltmesine tabi tutulmuş kazanç tutarlarının beyannamede istisna olarak dikkate alınabileceği belirtilmiştir.

Dolayısıyla faaliyetlerinden elde ettikleri kazançlarının bir kısmı gelir veya kurumlar vergisinden istisna olan mükellefler, bilançolarını dönem sonlarında enflasyon düzeltmesine tabi tutacaklar ve düzeltme sonrası oluşan enflasyon düzeltmesi kar veya zararlarından istisna faaliyetlere isabet eden kısımlarını vergiye tabi kazancın tespitinde dikkate almayacaklardır.

Enflasyon düzeltmesi kar veya zararlarından istisna faaliyetlere isabet eden kısmın tespitinde, istisna kazanç kapsamında olan faaliyetler ile istisna kazanç kapsamında olmayan faaliyetler arasında maliyet veya hasılat unsurları gibi unsurlar kullanılarak mükelleflerce uygun bir dağıtım anahtarı tespit edilecektir.

Kazancı vergiden istisna edilen faaliyetlerinin yanında, vergiye tabi kazanca ilişkin faaliyetleri de bulunan bu mükellefler, uygun bir dağıtım anahtarı kullanarak enflasyon düzeltmesi sonucunda oluşan kar ya da zararların istisna kazançlara tekabül eden kısmını tespit edeceklerdir. Bu tespit sonrası istisna kazançlara isabet eden enflasyon düzeltmesi karları vergiye tabi matrahın tespitinde dikkate alınmayacakken, Kurumlar Vergisi Kanununun 5/3 maddesi kapsamında istisna faaliyetlere tekabül eden enflasyon düzeltmesi zararları da kazancın tespitinde gider konusu yapılamayacaktır.

Örnek 3: (HD) Ltd. Şti. 2024 yılında 10.000.000 TL kazanç elde etmiştir. Bu kazancın 4.000.000 TL kısmını istisna kapsamındaki serbest bölge kazancı oluşturmaktadır. Mükellef 31/12/2024 tarihli bilançosunu enflasyon düzeltmesine tabi tutmuş ve yapılan düzeltme işlemi neticesinde 1.000.000 TL enflasyon düzeltmesi karı ortaya çıkmıştır.

Mükellef kurum, enflasyon düzeltmesi karına ilişkin olarak istisna kapsamında olan serbest bölge kazancına isabet eden kısmını vergiye tabi kazancının tespitinde dikkate almayacaktır.

Buna göre, (HD) Ltd. Şti. ’nin dönem sonundaki 1.000.000 TL enflasyon düzeltmesi karının %20’si olan 200.000 TL istisna kazanca tekabül eden enflasyon düzeltmesi karı olarak dikkate alınacak ve bu tutar vergiye tabi kazancın tespitinde matraha dahil edilmeyecektir. Kalan enflasyon düzeltmesi karı olan 800.000 TL’nin ise vergi matrahına dahil edileceği tabiidir.

Örnek 4: Örnek 3’de (HD) Ltd. Şti. ’nin aynı durumda 1.000.000 TL enflasyon düzeltmesi zararının olması halinde, mükellef kurum enflasyon düzeltmesi zararına ilişkin olarak istisna kapsamında olan serbest bölge kazancına isabet eden kısmını vergiye tabi kazancının tespitinde dikkate almayacaktır.

Bu kapsamda mükellef, istisna kazançları ile istisna dışı kazançlarına ait hasılatlarının birbirine oranını kullanmak suretiyle dağıtım anahtarı oluşturmuş ve istisna kazançlara ilişkin hasılatın tüm hasılata oranını (8.000.000/40.000.000)*100=%20 olarak hesaplamıştır.

Buna göre, (HD) Ltd. Şti. ’nin dönem sonundaki 1.000.000 TL enflasyon düzeltmesi zararının %20’si olan 200.000 TL istisna kazanca tekabül eden enflasyon düzeltme zararı olarak dikkate alınacak ve Kurumlar Vergisi Kanununun 5/3 maddesi uyarınca bu tutar vergiye tabi kazancın tespitinde indirim konusu yapılamayacaktır.

7. Münhasıran ihracat faaliyetiyle iştigal eden kurumlar ile sanayi sicil belgesini haiz olup münhasıran üretim faaliyetiyle iştigal eden kurumlarda enflasyon düzeltmesi sonrası kurumlar vergisi oranının tespiti

Kurumlar Vergisi Kanununun 32 nci maddesinde, ihracat yapan kurumların münhasıran ihracattan elde ettikleri kazançlarına kurumlar vergisi oranının 5 puan, sanayi sicil belgesini haiz ve fiilen üretim faaliyetiyle iştigal eden kurumların münhasıran üretim faaliyetinden elde ettikleri kazançlarına ise kurumlar vergisi oranının 1 puan indirimli uygulanacağı hükme bağlanmıştır.

Diğer taraftan, 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin “Bilançolarını enflasyon düzeltmesine tabi tutan mükelleflerin beyanname üzerinde yapacakları işlemler” başlıklı 40 ıncı maddesinde, “Aynı şekilde vergiden istisna edilen kazançlar da enflasyon düzeltmesine tabi tutulan bilançolara göre tespit edilecek ve enflasyon düzeltmesine tabi tutulmuş kazanç tutarları beyannamede indirim konusu yapılabilecektir.

Örneğin, serbest bölgede faaliyette bulunan ve kazançlarının tamamı istisna kapsamında olan bir mükellef, 2024 yılı bilançosunu düzeltmeye tabi tutacak ve düzeltme sonucu oluşan kazanç tutarını beyannamede istisna olarak göstermek suretiyle matrahtan indirim konusu yapabilecektir.” açıklamalarına yer verilmiştir.

Bu kapsamda, kazançlarının tamamı vergiden istisna edilen faaliyetlerden oluşan mükelleflerin enflasyon düzeltmesi sonrası ortaya çıkan kar ya da zararları vergiye tabi matrahın tespitinde dikkate alınmayacaktır. Buna paralel olarak, ihracat faaliyetiyle iştigal eden ya da sanayi sicil belgesini haiz olup üretim faaliyetiyle uğraşan ve faaliyetleri münhasıran bu faaliyetlerden oluşan kurumların enflasyon düzeltmesi sonrası oluşan kar ya da zararlarına da kurumlar vergisi oranları indirimli şekilde uygulanacaktır.

Öte yandan, kazançlarının bir kısmı Kurumlar Vergisi Kanununun 32 nci maddesi kapsamında indirimli kurumlar vergisi oranına esas teşkil eden faaliyetlerden oluşmakla birlikte, indirimli oran uygulanmayan faaliyetleri de bulunan mükellefler, uygun bir dağıtım anahtarı kullanarak enflasyon düzeltmesi sonrası oluşan kar ya da zararlarına uygulayacakları kurumlar vergisi oranlarını tespit edeceklerdir. Diğer bir ifadeyle, kazancına indirimli kurumlar vergisi oranının uygulandığı faaliyetlerinin yanı sıra, %25 oranının uygulanacağı kazançları da bulunan mükellefler; maliyet, hasılat gibi unsurları dikkate almak suretiyle uygun bir dağıtım kullanacak ve bu dağıtım anahtarıyla enflasyon düzeltmesi sonucunda oluşan kar ya da zararlarına uygulayacakları kurumlar vergisi oranını tespit edeceklerdir.

Örnek 5: (KL) Ltd. Şti. spor ekipmanlarının perakende satışı faaliyetiyle iştigal etmekte olup, mükellefin yurtdışına satışları da bulunmaktadır. Mükellef 2024 hesap dönemi sonunda 3.000.000 TL kazanç elde etmiş, bu kazançların 750.000 TL’si ihracat faaliyetinden oluşmuştur.

Ayrıca, dönem sonu bilançosunun enflasyon düzeltmesine tabi tutulması sonucu mükellefin 500.000 TL enflasyon düzeltme karı ortaya çıkmıştır.

Mükellef kurum tarafından maliyet unsurları dikkate alınarak, indirimli kurumlar vergisi oranına esas teşkil eden ihracat faaliyetine ilişkin maliyet unsurlarının toplam maliyete bölünmesi suretiyle enflasyon düzeltme karına uygulanacak kurumlar vergisi oranları tespit edilecektir.

Mükellefin, ihracat faaliyetine ilişkin maliyetinin 1.250.000 TL, bu hesap dönemi içerisindeki toplam maliyetinin de 5.000.000 TL olduğu dikkate alındığında, enflasyon düzeltme karına indirimli kurumlar vergisi uygulanacak kısım ((1.250.000/5.000.000)*500.000)=125.000 TL olacaktır.

Buna göre, 125.000 TL enflasyon düzeltme karına %20 kurumlar vergisi oranı uygulanacak, (500.000-125.000=) 375.000TL enflasyon karına ise %25 kurumlar vergisi oranı tatbik edilecektir.

8. Enflasyon düzeltmesinden kaynaklanan kar/zarar farkı kurum kazancının tespitinde dikkate alınmayan mükelleflerde enflasyon düzeltmesi kar/zararlarının bilançolarda ve beyannamelerde gösterilmesi

Vergi Usul Kanununun geçici 33 üncü maddesi hükmüne istinaden; bankalar, 6361 sayılı Kanun kapsamındaki şirketler, ödeme ve elektronik para kuruluşları, yetkili döviz müesseseleri, varlık yönetim şirketleri, sermaye piyasası kurumları, sigorta ve reasürans şirketleri, emeklilik şirketleri, tasfiye ve iflas hallerindeki şirketler, 233 sayılı KHK kapsamındaki iktisadi devlet teşekkülleri ile kamu iktisadi kuruluşları tarafından geçici vergi dönemleri de dahil olmak üzere 2024 ve 2025 hesap dönemlerinde yapılan enflasyon düzeltmesinden kaynaklanan kâr/zarar farkı kazancın tespitinde dikkate alınmayacaktır.

Öte yandan, 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinde de konuya ilişkin açıklamalara yer verilmiştir.

Söz konusu hüküm, kapsam dâhilindeki mükelleflerin dönem sonlarında enflasyon düzeltmesi yapmamaları ya da yapılan düzeltme işlemlerinin sonuçlarını bilanço ve gelir tablosunda göstermemeleri anlamına gelmemektedir. Bu mükellefler de diğer mükellefler gibi dönem sonlarında düzeltme işlemlerini yapacaklar ve yapılan düzeltme işlemlerinin sonuçlarını gelir tablosunda göstereceklerdir. Düzeltme işlemi sonucuna göre, enflasyon düzeltmesi zararının oluşması halinde, söz konusu zarar tutarı beyannamede kanunen kabul edilmeyen gider satırına, enflasyon düzeltmesi karının oluşması halinde ise söz konusu kar tutarı beyanname üzerindeki diğer indirimler satırına yazılarak enflasyon düzeltmesinden kaynaklanan kâr/zarar farkının kazancın tespitinde dikkate alınmaması sağlanacaktır.

9. 2023 hesap dönemine ilişkin finansman gider kısıtlaması uygulamasında dikkate alınacak bilançonun tespiti

5520 sayılı Kanunun 11 inci maddesinin birinci fıkrasının (i) bendi hükmüne istinaden; kredi kuruluşları, finansal kuruluşlar, finansal kiralama, faktoring ve finansman şirketleri dışında, kullanılan yabancı kaynakları öz kaynaklarını aşan işletmelerde, aşan kısma münhasır olmak üzere, yatırımın maliyetine eklenenler hariç, işletmede kullanılan yabancı kaynaklara ilişkin faiz, komisyon, vade farkı, kâr payı, kur farkı ve benzeri adlar altında yapılan gider ve maliyet unsurları toplamının %10’u kanunen kabul edilmeyen gider olarak dikkate alınmaktadır.

Öte yandan, 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin “İzleyen dönem başlangıç değerleri” başlıklı 29 uncu maddesinde “2023 hesap dönemi sonuna ait bilançonun düzeltilmesi sonucu hesaplanan tutarlar, izleyen dönemde enflasyon düzeltmesi yapılıp yapılmayacağına bakılmaksızın, izleyen dönemin başlangıç değerleri olarak dikkate alınır. Enflasyon düzeltme şartlarının varlığına bağlı olarak, 1/1/2024 tarihinden sonraki döneme ait düzeltme işlemleri, enflasyon düzeltmesine tabi tutulmuş 31/12/2023 tarihli bilançoda yer alan düzeltilmiş değerler üzerinden, bu Tebliğin dördüncü bölümü dikkate alınarak yapılır. İzleyen hesap döneminde amortismanlar ve itfa payları, düzeltilmiş değerler üzerinden hesaplanmaya başlanır.” açıklamalarına yer verilmiştir.

Bu bağlamda, 31/12/2023 tarihli bilançolarda yer alan düzeltilme işlemleri sonraki hesap dönemlerinde dikkate alınacak kıymetlerin değerini belirlemeye yönelik hükümler ihtiva etmektedir. 2023 hesap dönemine ilişkin vergi matrahının tespitinde ise enflasyon düzeltmesi uygulanmamış bilançodaki tutarlar dikkate alınacaktır. Dolayısıyla, bu uygulamaya paralel olarak, finansman gider kısıtlamasında da 2023 hesap dönemi için düzeltilmemiş bilançolardaki öz kaynak/yabancı kaynak tutarlarının dikkate alınarak hesaplamaların yapılması gerekmektedir.

Ancak, 1/1/2024 tarihinden sonraki geçici vergi dönemleri dahil dönem sonlarında düzeltilmiş bilançolardaki tutarlar dikkate alınarak finansman gider kısıtlamasının hesaplanması gerektiği tabiidir.

Örnek 6: (MN) A.Ş.’nin 31/12/2023 tarihli düzeltme öncesi bilançosundaki öz kaynaklar toplamı 800.000 TL yabancı kaynaklar toplamı ise 1.000.000 TL’dir. Mükellef kurumun bu tarihteki düzeltilmiş bilançosundaki öz kaynaklar toplamı 2.000.000 TL, yabancı kaynaklar toplamı ise 1.200.000 TL olarak tespit edilmiştir.

Buna göre, 2023 hesap dönemi sonuna ilişkin finansman gider kısıtlaması uygulamasında düzeltme öncesi bilançolarda yer alan, öz kaynak (800.000 TL), yabancı kaynak (1.000.000 TL) tutarları dikkate alınacaktır.

Diğer taraftan, 1/1/2024 tarihinden itibaren geçici vergi dönemleri dahil hesap dönemleri sonlarında, enflasyon düzeltmesine tabi tutulmuş bilançolardaki yabancı kaynak ve öz kaynak tutarları üzerinden söz konusu hesaplamaların yapılması gerektiği tabiidir.

10. Depozito ve teminat hesapları ile gelecek döneme ait gider hesaplarının düzeltilmesi sonucu oluşan fark tutarlarının vergiye tabi matrahın tespitindeki durumu

10.1. Alınan veya verilen depozito ve teminatlar

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin ekinde yer alan listelerde parasal olan ve olmayan kıymetler listelenmiş, “126 İşletmece üçüncü kişilere karşı bir işin yapılmasının üstlenilmesi veya bir sözleşmenin ya da diğer işlemlerin karşılığı olarak geri alınmak üzere verilen depozito ve teminatlar”, “226 Üçüncü kişilere karşı bir işin yapılmasının üstlenilmesi ve bir akdin karşılığı olarak, geri alınmak üzere verilen, bir yıldan uzun süreli depozito ve teminatlar”, “326 Üçüncü kişilerin belli bir işi yapmalarını, aldıkları bir değeri geri vermelerini sağlamak amacıyla ve belli sözleşmeler nedeniyle gerçekleşecek bir alacağın karşılığı olarak alınan depozito ve teminatlar”, “426 Alınan Depozito ve Teminatlar hesabında alış amaçları belirtilen depozito ve teminatların vadeleri bir yıldan fazla olan kısımları” parasal kıymet olarak sayılmıştır.

Öte yandan, listelere ilişkin dipnotlarda bu depozito ve teminatların parasal olmayan bir mahiyet taşıması halinde ‘parasal olmayan kıymet’ addolunacağı belirtilmiştir.

Bu çerçevede alınan ve verilen depozitoların belli bir mal veya hizmet miktarına endekslenmeleri halinde parasal olmayan kıymet kabul edilmesi ve enflasyon düzeltmesine tabi tutulması gerekmektedir.

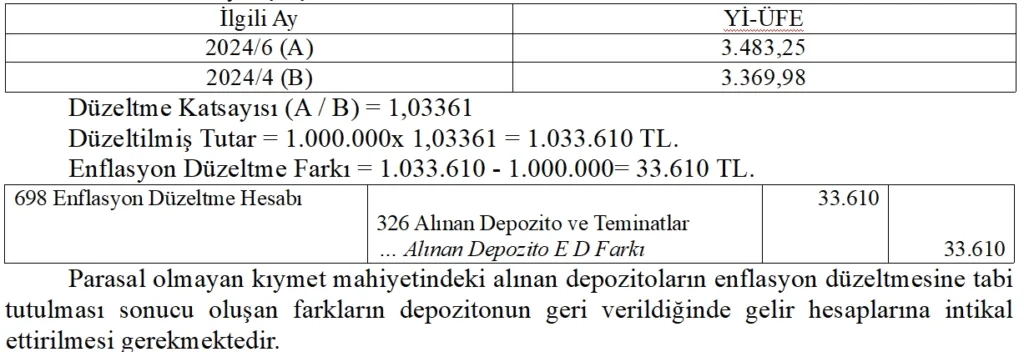

10.1.1. Alınan depozito ve teminatların düzeltilmesi

Alınan depozito ve teminatların düzeltilmesine yönelik aşağıdaki örnek verilmiştir.

Örnek 7: (PR) Ltd. Şti., (VY) Ltd. Şti ’den 5/4/2024 tarihinde parasal olmayan kıymet mahiyetinde olan depozito almış ve aynı yıl iade edilecek olan 1.000.000 TL tutarındaki bu depozitoyu ilgili hesaba kaydetmiştir.

(PR) Ltd. Şti. 2024 yılı ikinci geçici vergi dönemi itibari ile enflasyon düzeltmesi yapacak olup, alınan depozitonun 30/6/2024 tarihli bilançoda enflasyon düzeltmesine tabi tutulması sonucu muhasebe kaydı şu şekilde olacaktır.

Diğer taraftan, bu örnekteki gibi gelir hesaplarına aktarılan düzeltme farkları 2023 hesap dönemine ilişkin düzeltmelerden kaynaklanıyorsa, vergiye tabi tutulmayacak, beyannamede diğer indirimler satırında gösterilecektir.

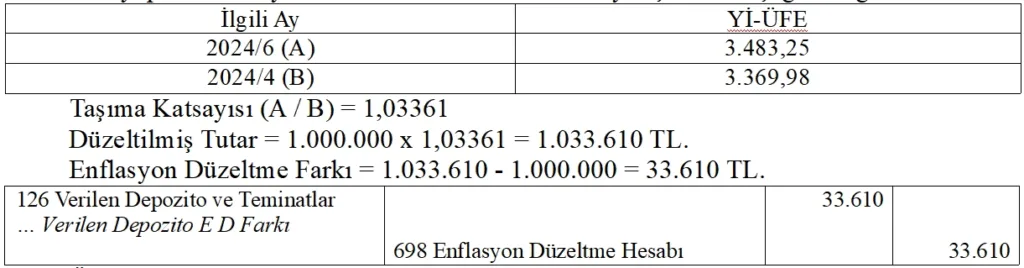

10.1.2. Verilen depozito ve teminatların düzeltilmesi

Verilen depozito ve teminatların düzeltilmesine yönelik aşağıda örnek verilmiştir.

Örnek 8: Örnek 7’de depozitoyu veren (VY) Ltd. Şti.’nin 2024 yılı ikinci geçici vergi dönemi itibari ile enflasyon düzeltmesi yapma yükümlülüğü bulunmakta olup, (VY) Ltd. Şti. tarafından yapılan enflasyon düzeltmesi ve muhasebe kayıt işlemleri aşağıdaki gibi olacaktır.

Örneğimizde parasal olmayan kıymet mahiyetindeki verilen depozitonun enflasyon düzeltmesine tabi tutulması sonucu oluşan farkın, depozito geri alındığında gider hesaplarına intikal ettirilmesi gerekmektedir.

Buna göre, örneğimizde depozitonun geri alınması sırasında yapılacak muhasebe kaydı aşağıdaki gibi olacaktır.

Diğer taraftan, bu örnekteki gibi gider hesaplarına aktarılan düzeltme farkları 2023 hesap dönemindeki düzeltmeden kaynaklanıyorsa, gider olarak dikkate alınmayacak, beyannamede kanunen kabul edilmeyen giderler kısmında gösterilecektir.

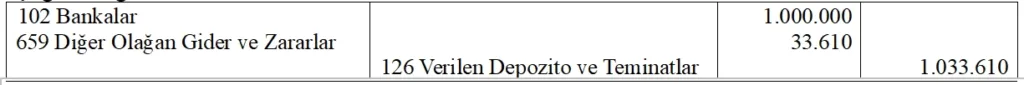

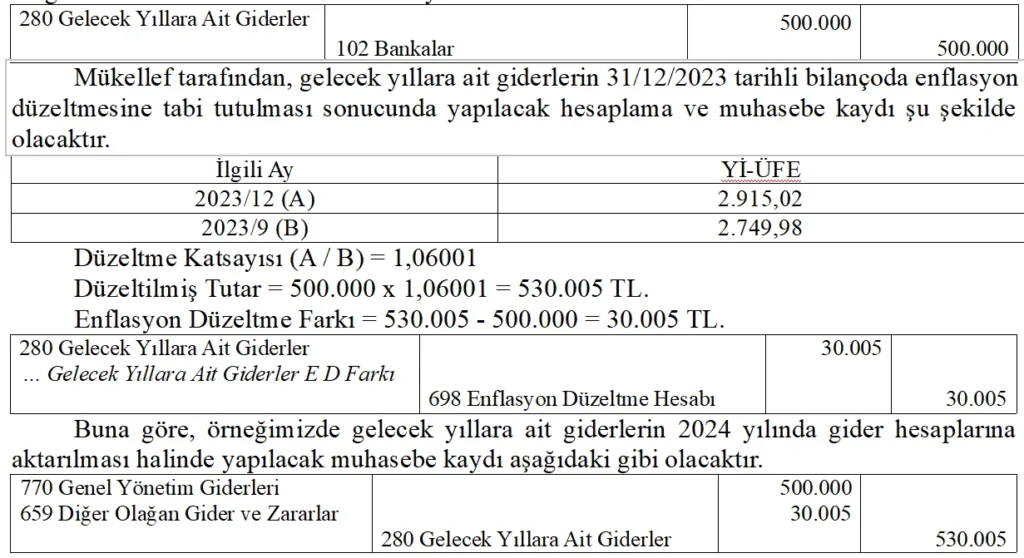

10.2. Gelecek dönemlere ait giderler

555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin ekinde yer alan listelerde parasal olan ve olmayan kıymetler listelenmiş, “180 Peşin ödenen ve cari dönem içinde ilgili gider hesaplarına kaydedilmemesi gereken, gelecek döneme ait giderler” ve “280 Peşin ödenen ve cari dönem içinde ilgili gider hesaplarına kaydedilmemesi gereken gelecek yıllara ait giderler” parasal olmayan kıymet olarak sayılmıştır.

Dolayısı ile dönem sonu itibari ile söz konusu hesaplarda yer alan tutarların enflasyon düzeltmesine tabi tutulması gerekmektedir.

Örnek 9: (YZ) Ltd. Şti. 1/9/2023 tarihinde gelecek yıllara ait olan bir gideri dolayısı ile banka kanalıyla 500.000 TL ödeme yapmıştır. 31/12/2023 tarihli bilançosunda gelecek yıllara ait giderler hesabında 500.000 TL bakiye bulunmaktadır.

Diğer taraftan, örnekteki gider hesaplarına aktarılan düzeltme farkı 2023 hesap döneminden kaynaklandığı için gider olarak dikkate alınmayacak, beyannamede kanunen kabul edilmeyen giderler kısmında gösterilecektir.

11. Öz sermaye hesaplarına ait düzeltme farkları 2023 yılı enflasyon düzeltmesinden kaynaklanan geçmiş yıl zararlarına mahsup edilen veya sermayeye eklenmiş olan mükelleflerin tasfiyesi edilmesi

213 sayılı Kanunun mükerrer 298 inci maddesinin (A) fıkrasının (5) numaralı bendinde, “ …

Pasif kalemlere ait enflasyon fark hesapları, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tâbi tutulur. Ancak öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilir; bu işlemler kâr dağıtımı sayılmaz.” hükmü yer almakta olup, söz konusu hükme yönelik açıklamalara 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinde yer verilmiştir.

Öte yandan, 5520 sayılı Kanunun “Tasfiye” başlıklı 17 inci maddesinin;

-1 inci fıkrasında, “Tasfiye, kurumun tasfiyeye girmesine ilişkin genel kurul kararının tescil edildiği tarihte başlar ve tasfiye kararının tescil edildiği tarihte sona erer. Başlangıç tarihinden aynı takvim yılı sonuna kadar olan dönem ile bu dönemden sonraki her takvim yılı ve tasfiyenin sona erdiği dönem için ilgili takvim yılı başından tasfiyenin bitiş tarihine kadar olan dönem bağımsız bir tasfiye dönemi sayılır.”

– 4 üncü fıkrasında, “Tasfiye kârı: Tasfiye halindeki kurumların vergi matrahı tasfiye kârıdır. Tasfiye kârı, tasfiye döneminin sonundaki servet değeri ile tasfiye döneminin başındaki servet değeri arasındaki olumlu farktır.

a) Tasfiye kârı hesaplanırken;

1) Ortaklara veya kurum sahiplerine tasfiye esnasında avans olarak veya diğer şekillerde yapılan her türlü ödemeler tasfiyenin sonundaki servet değerine,

2) Mevcut sermayeye ilave olarak ortaklar veya sahipleri tarafından yapılan ödemeler ile tasfiye esnasında elde edilen ve vergiden istisna edilmiş olan kazanç ve iratlar tasfiye döneminin başındaki servet değerine,

eklenir.

b) Hisselerine mahsuben ortaklara dağıtılan, satılan, devredilen veya kurum sahibine iade olunan iktisadî kıymetlerin değerleri, Kanunun 13 üncü maddesine göre ve dağıtımın, satışın, devrin veya iadenin yapıldığı gün itibarıyla belirlenir.

c) Bu maddeye göre tasfiye kârının hesaplanması sırasında, Kanunun 8, 9, 10 ve 11 inci madde hükümleri de ayrıca dikkate alınır.”,

– 5 inci fıkrasında, “Servet değeri: Tasfiye döneminin başındaki ve sonundaki servet değeri, kurumun tasfiye dönemi başındaki ve sonundaki bilânçosunda görülen öz sermayesidir. Bir yıldan fazla süren tasfiyelerde izleyen tasfiye dönemlerinin başındaki servet değeri, bir önceki dönemin son bilânçosunda görülen servet değeridir.”

açıklamaları yer almaktadır.

Bu açıklamalar çerçevesinde, öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilecek veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilecektir.

Öte yandan, sermayeye eklenmiş olan öz sermaye kalemlerine ait enflasyon fark hesaplarının, tasfiye sebebiyle ortaklara dağılması halinde ise söz konusu tutarlar işletmeden çekilmiş sayılacak ve çekilen bu tutarların vergilendirilmesinde Kurumlar Vergisi Kanununun 32/B maddesi hükmü dikkate alınacaktır.

Duyurulur.

Bekir BAYRAKDAR

Bakan a.

Gelir İdaresi Başkanı

| PDF Formatı İçin Tıklayınız |

RSS Takip Et!

RSS Takip Et!

Kasım 11th, 2024

Kasım 11th, 2024  e-Musavirlik

e-Musavirlik